Estimated reading time: 7 minutes

Dit artikel onderzoekt de recente gebeurtenissen rondom GameStop, de rol van Keith Gill en hoe beleggers kunnen profiteren van deze ontwikkelingen.

Indien u op zoek bent naar een online broker om te handelen in Amerikaanse aandelen, klik dan hier.

Aandeel GameStop

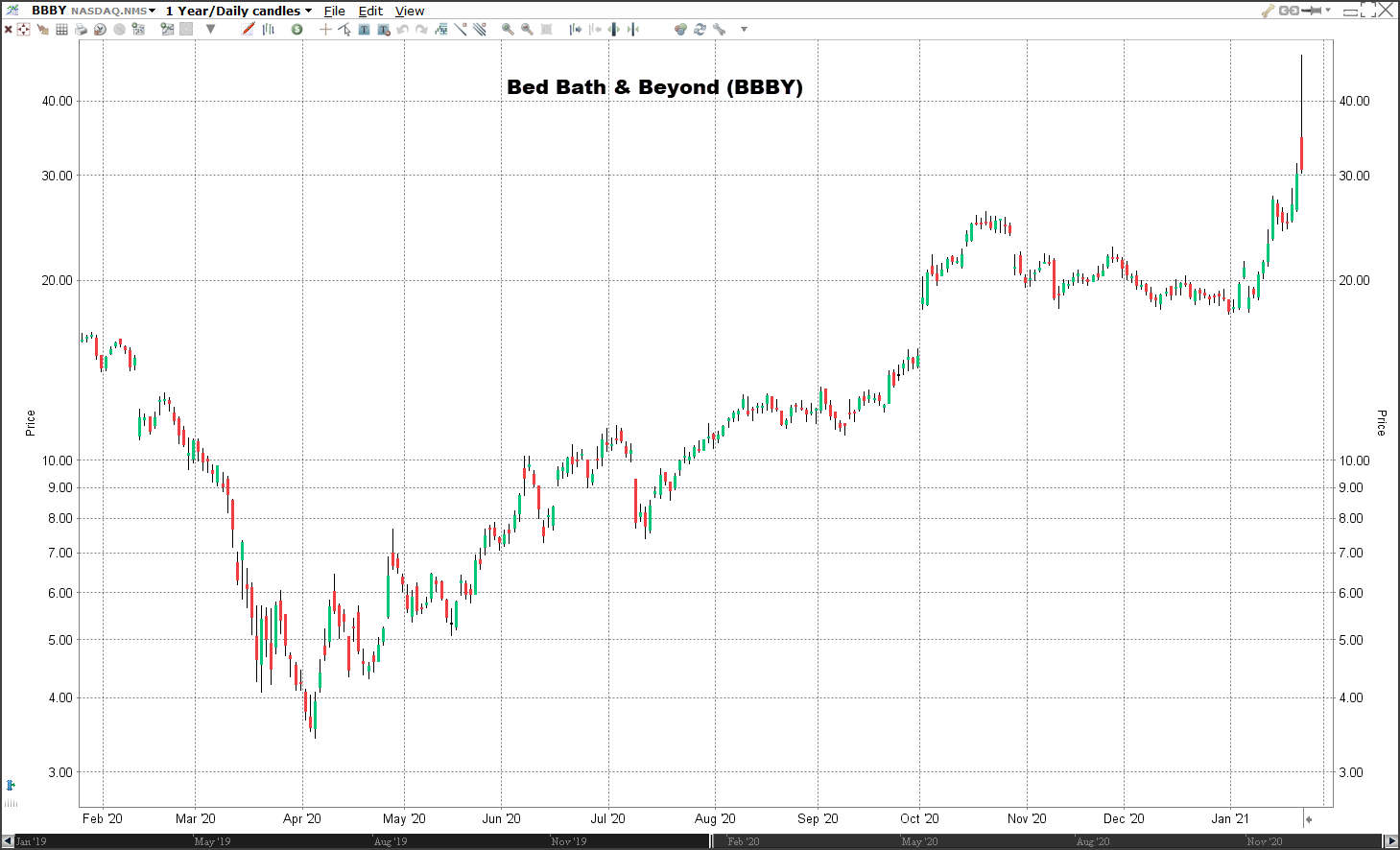

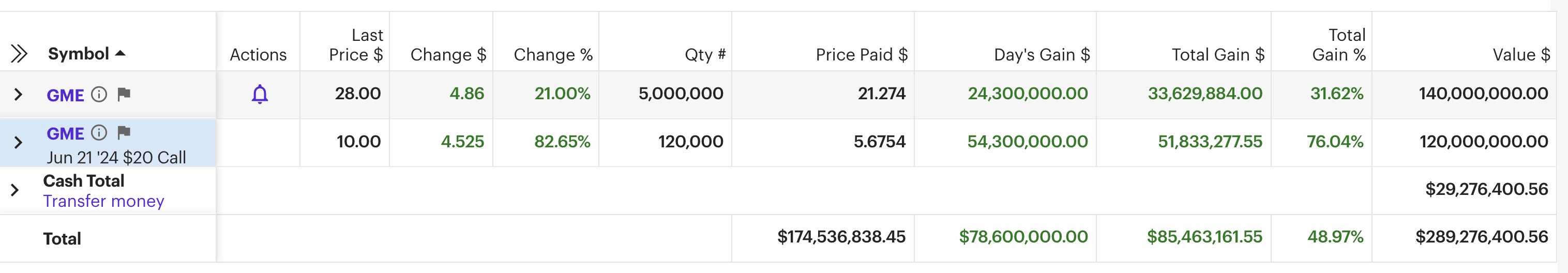

Het aandeel GameStop, bekend als de koning onder de meme-aandelen, opende op maandag 6 maart 2024 meer dan 100% in de plus. Deze stijging volgde op een bericht dat Keith Gill naar verluidt zijn portefeuille had gedeeld op het Reddit-forum. Hieruit bleek dat hij 5 miljoen GameStop-aandelen in bezit zou hebben evenals 120.000 callopties tegen een uitoefenprijs van $ 20, die expireren op 21 juni 2024.

Opvallend was dat Gill niet postte op de beruchte WallStreetBets-chatroom waar hij zijn handelsupdates deelde tijdens de GameStop-mania van drie jaar geleden, hoewel de gebruikersnaam dezelfde was.

Rond dezelfde tijd zondagavond, plaatste Gill op X een cryptische afbeelding van een omgekeerde kaart uit het spel “Uno”. Dit zorgde voor speculatie en enthousiasme onder de Reddit-handelsgemeenschap, wat bijdroeg aan de stijging van de aandelenprijs op maandag.

Heropleving van GameStop

Op maandag sloten de aandelen van GameStop uiteindelijk ‘slechts’21% hoger op $ 28 per aandeel. De daling werd mede veroorzaakt door een bericht dat Morgan Stanley’s ETrader broker overwoog Gill te verbannen vanwege zorgen dat zijn activiteiten marktmanipulatie zouden kunnen zijn. Dit werd gebaseerd op verklaringen van personen die bekend zijn met de zaak.

Eerdere invloed van Gill

Gill’s eerste terugkeer naar sociale media was al ruim drie weken geleden. Ook toen zorgde zijn post voor een spectaculaire rally in het aandeel GameStop, waarbij de koers in mei meer dan verdubbelde. Destijds plaatste hij simpelweg een foto van een man die voorover leunt in een stoel, wat voldoende was om een koopwoede onder amateurhandelaren te ontketenen. GameStop profiteerde van deze rally door meer dan $ 900 miljoen op te halen door de verkoop van nieuwe aandelen.

Achtergrond van Keith Gill

Gill is een voormalige marketeer voor Massachusetts Mutual Life Insurance. In 2021 moedigde hij via YouTube-video’s en Reddit-posts een groep handelaren aan om short selling hedge funds in GameStop uit te persen. Dit leidde tot zulke wilde acties dat brokers zoals Robinhood de handel in het aandeel moesten beperken omdat het hun marge bij de clearinghouses opblies. Deze mania leidde ook tot een reeks congreshoorzittingen, met Gill als getuige, over de praktijken van brokers en het gamificeren van retailhandel.

Toekomst van GameStop

GameStop worstelt nog steeds met de overgang naar online gaming weg van fysieke videogameaankopen. Beleggers rekenen op CEO Ryan Cohen om uiteindelijk het bedrijf te heruitvinden. Het succes van deze transitie zal van cruciaal belang zijn voor de toekomstige groei van GameStop. Door de ‘hoge’ aandelenprijs en de toegenomen interesse kan het bedrijf in ieder geval geld ophalen om te investeren in de transformatie.

Afgelopen jaar boekte het bedrijf een omzet van $ 5,27 miljard, een daling van 11% ten opzichte van 2022. De nettowinst verbeterde wel naar $ 6,7 miljoen, nadat een jaar eerder nog een verlies van $ 313 miljoen werd geleden. Analisten blijven echter somber over GameStop en verwachten de komende jaren verder dalende omzetten.

Hoe u als belegger kunt inspelen op de gebeurtenissen rond GameStop

Voor beleggers zijn er verschillende manieren om te profiteren van de gebeurtenissen rond GameStop

- Aandelen kopen: Directe investering in aandelen van GameStop kan voordelig zijn als het bedrijf erin slaagt om zijn transitie naar online gaming succesvol te voltooien. Ook kunt u aandelen kopen als u denkt dat de hype rondom het meme-aandeel nog groter wordt en dat daarom de koers verder zal stijgen. U gaat dan echter wellicht uit van de ‘greater-fool theory’, waarbij u het aandeel koopt in de hoop dat anderen nog hoger zullen kopen. Dit is echter een risicovolle strategie gezien de enorme volatiliteit van het aandeel.

- Short gaan: Beleggers die geloven dat de prijsstijging van GameStop onhoudbaar is, kunnen ervoor kiezen om short te gaan. Dit doet u door de aandelen uit te lenen en te verkopen met de intentie om ze later tegen een lagere prijs terug te kopen. Dit is echter ook risicovol, vooral gezien de historische volatiliteit van het aandeel. De mogelijke verliezen zijn in theorie oneindig. Ook betaalt u rente om het aandeel te shorten, de zogeheten short-interest rate.

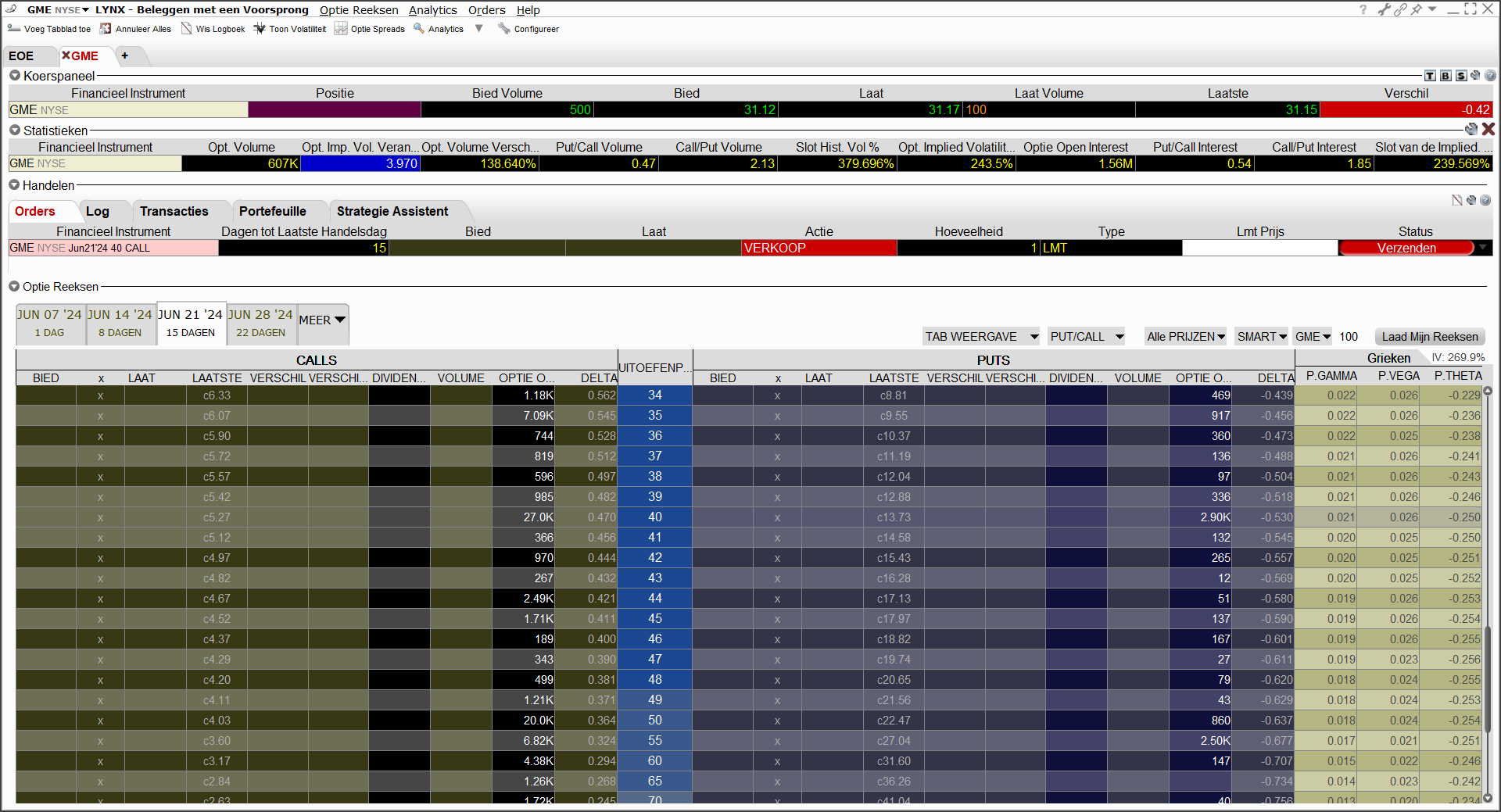

- Opties: Het gebruik van call- en putopties kan beleggers in staat stellen te profiteren van prijsschommelingen met minder kapitaal dan directe aandelenhandel. Doordat de volatiliteit in het aandeel op dit moment enorm hoog is kan het lucratief zijn om callopties te schrijven. Ook hierbij geldt weer een verhoogd risico. U dient zich in te lezen in de werking van opties en volledig op de hoogte te zijn van de risico’s.

Voorbeeld call-optie schrijven op GameStop

Het aandeel GameStop noteert momenteel op $ 31,12. Een call-optie voor de 3e vrijdag van juni met een strik-prijs van 40 kost $ 5,27. Indien u de Jun21’24 40 CALL dus zou schrijven(verkopen) dan levert u dat direct $ 527 (5,27 x 100) op. Indien GameStop op 21 juni onder de $ 40 noteert kunt u deze premie houden. Vanaf $ 45,27 (40+5,27) gaat u verlies maken. Stijgt GameStop in alle gekte bijvoorbeeld naar $ 80 dan zult u een verlies van $ 34,73 (80-45,27) realiseren. Omdat opties een multieplier van 100 hebben is het een verlies van $ 3473.

De ruimte die u heeft van $31 naar $40 lijkt met 29% uiteraard erg veel. Maar met een aandeel als Gamestop blijft het risico aanwezig dat de koers in mum van tijd met tientallen procenten op en neer gaat.

Om het risico te beperken zou u kunnen kiezen voor een call-spread, waarbij u ook een calloptie koopt. Hierdoor weet u van te voren precies wat uw inleg is en wat u maximaal kunt verliezen.

Conclusie

De recente gebeurtenissen rond GameStop onderstrepen de voortdurende invloed van sociale media en amateurhandelaren op de aandelenmarkt. Met Keith Gill opnieuw in de schijnwerpers, blijft de toekomst van GameStop onzeker maar zeker niet saai. Beleggers die willen profiteren van de volatiliteit van het aandeel moeten goed geïnformeerd zijn en zorgvuldig hun strategieën overwegen om zowel kansen als risico’s te beheren.

Wat zijn meme-aandelen?

Meme-aandelen zijn aandelen van bedrijven die vooral aan populariteit hebben gewonnen dankzij sociale netwerken en internetfora zoals Reddit, X (Twitter) of Facebook. Deze aandelen gaan vaak gepaard met extreme volatiliteit en onvoorspelbaarheid, omdat de koersontwikkeling van deze aandelen eerder wordt bepaald door trends in de gemeenschap en speculatie dan door traditionele fundamentele factoren.

De geschiedenis van het delen van memes is relatief recent en houdt verband met het fenomeen van sociale netwerken en het massaal delen van inhoud op internet. Voorbeelden van meme-aandelen zijn GameStop (GME) , AMC Entertainment (AMC) , BlackBerry (BB) en Nokia (NOK) . Deze aandelen kregen veel aandacht vanwege de enorme belangstelling van kleine beleggers die hun aankopen organiseerden, vaak met als doel de aandelenkoers hoog te houden en tegelijkertijd een short squeeze te veroorzaken.

Aandeel GameStop kopen of verkopen via LYNX

LYNX geeft u de mogelijkheid om zelf in aandelen van bijna ieder beursgenoteerd bedrijf ter wereld te beleggen, dus ook in het aandeel GameStop (GME). U heeft toegang tot 150 beurzen in 33 landen. Bekijk het aanbod:

--- ---

--- (---%)Displaying the --- grafiek

Displaying today's chart